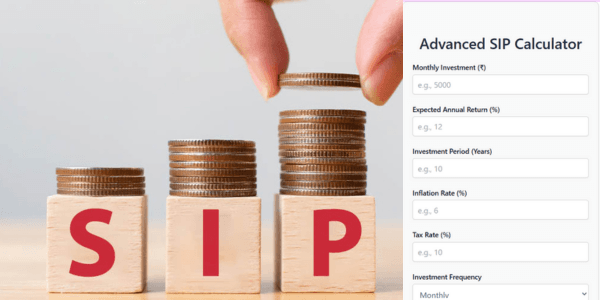

Advanced SIP Calculator

Table of Contents

एसआईपी क्या है? (What is SIP)

- SIP या व्यवस्थित निवेश योजना, म्यूचुअल फंड में निवेश करने का एक अनुशासित और व्यवस्थित तरीका है। इसमें आप एक निश्चित राशि को नियमित अंतराल (जैसे हर महीने, हर तिमाही) पर म्यूचुअल फंड में निवेश करते हैं। एसआईपी का मूल विचार यह है कि आप छोटी-छोटी रकम को नियमित रूप से निवेश करके, कुछ समय बाद एक बड़ी रकम एकत्र कर सकते हैं।

कैसे काम करता है(How to Work SIP)?

आप एक निश्चित राशि (जैसे ₹1000, ₹5000) चुनते हैं और उसकी आवृत्ति (मासिक, त्रैमासिक) तय करते हैं।

ये राशि आपके बैंक खाते से स्वचालित रूप से म्यूचुअल फंड इकाइयों में निवेश हो जाती हैं।

SIP Rupee Cost Averaging के सिद्धांत पर काम करता है, जहां आप उच्च कीमतों पर कम यूनिट और कम कीमतों पर ज्यादा यूनिट खरीदते हैं।इस प्रकार बाजार की अस्थिरता का प्रभाव कम हो जाता हैं।

Example:

मान लीजिए आप ₹5000 हर महीने एसआईपी में निवेश करते हैं।

अगर म्यूचुअल फंड का NAV (Net Asset Value) कम है, तो आपको ज्यादा यूनिट मिलेंगी।

अगर NAV (Net Asset Value) हाई है, तो आपको कम यूनिट मिलेंगी।

इस तरह, लंबी अवधि में आपकी औसत लागत संतुलन हो जाता है।

एसआईपी की मुख्य विशेषताएं:-

- किफायती: आप ₹500 या ₹1000 जैसी छोटी रकम से भी शुरू कर सकते हैं।

- अनुशासन: नियमित निवेश की आदत बनती है।

- लचीलापन: आप अपनी निवेश राशि और आवृत्ति में बदलाव कर सकते है।

- दीर्घकालिक विकास: आपके निवेश के माध्यम से कंपाउंडिंग समय के साथ बढ़ती है।

एसआईपी क्यों लोकप्रिय है?

- एसआईपी (SIP) शुरुआती और अनुभवी निवेशकों के लिए उपयुक्त है।

- ये बाजार के उतार-चढ़ाव को संभालने का एक स्मार्ट तरीका है।

- आप अपने वित्तीय लक्ष्य, जैसी सेवानिवृत्ति योजना, बच्चे की शिक्षा, या घर ख़रीदें, आसानी से हासिल कर सकते हैं।

एसआईपी के जोखिम और नुकसान:-

- एसआईपी (व्यवस्थित निवेश योजना) एक अनुशासित और प्रभावी निवेश रणनीति है, लेकिन कुछ जोखिम और नुकसान भी हैं जो निवेशकों को पता होना चाहिए।

- नीचे मैं पॉइंट्स को विस्तार से समझा रहा हूं:-

1. बाज़ार जोखिम

- एसआईपी म्यूचुअल फंड में निवेश करता है, और म्यूचुअल फंड बाजार से जुड़े होते हैं। अगर बाजार प्रदर्शन नहीं करता है, तो आपके निवेश का मूल्य कम हो सकता है।

- उदाहरण: अगर शेयर बाजार नीचे है, तो आपके म्यूचुअल फंड यूनिट्स का एनएवी (नेट एसेट वैल्यू) कम हो सकता है, जिसके कारण आपके रिटर्न प्रभावित होते हैं।

2. रिटर्न की कोई गारंटी नहीं होती

- एसआईपी में रिटर्न बाजार के प्रदर्शन पर निर्भर करता है। अगर बाजार अच्छा प्रदर्शन नहीं करता है, तो आपको अपेक्षित रिटर्न नहीं मिल सकता।

- उदाहरण: अगर आपने 12% वार्षिक रिटर्न की उम्मीद की थी, लेकिन बाजार ने 8% रिटर्न दिया, तो आपकी अंतिम राशि कम होगी।

3. Inflation का जोखिम

- एसआईपी (SIP) के माध्यम से मिलने वाले रिटर्न मुद्रास्फीति से कम हो सकते हैं। अगर महंगाई दर आपके रिटर्न से ज्यादा है, तो आपकी Purchasing Power कम हो जाएगी।

- उदाहरण: अगर आपके निवेश ने 10% रिटर्न दिया, लेकिन Inflation दर 7% है, तो आपका वास्तविक रिटर्न केवल 3% होगा।

4. Tax प्रभाव

- एसआईपी के रिटर्न पर टैक्स लग सकता है, जिसका प्रभाव कुल रकम पर पड़ता है

उदाहरण: अगर आपके एसआईपी ने ₹1 लाख का लाभ दिया है, और पूंजीगत लाभ कर(capital gains tax) 10% है, तो आपको ₹10,000 कर

5. लॉक-इन अवधि(Lock-in Period)

- कुछ म्यूचुअल फंड (जैसे ईएलएसएस – इक्विटी लिंक्ड सेविंग स्कीम) में लॉक-इन पीरियड होता है, जहां आप अपने निवेश को एक निश्चित समय (जैसे 3 साल) तक निकाल नहीं सकते।

- उदाहरण: अगर आपने ईएलएसएस फंड में एसआईपी शुरू किया है, तो आपको 3 साल तक अपने निवेश को निकालने की सुविधा नहीं मिलेगी।

6. अनुशासन की जरुरत

- एसआईपी में नियमित निवेश जरूरी होता है। अगर आप अपने निवेश को मिस करते हैं या रोक देते हैं, तो आपके रिटर्न पर असर पड़ सकता है।

- उदाहरण: अगर आप वित्तीय कठिनाइयों की वजह से एसआईपी (SIP) योगदान मिस करते हैं, तो आपका दीर्घकालिक लक्ष्य हासिल करना मुश्किल हो सकता है।

7. फंड प्रदर्शन जोखिम

- एसआईपी की सफलता म्यूचुअल फंड के प्रदर्शन पर निर्भर करती है। अगर फंड मैनेजर अच्छा प्रदर्शन नहीं करता है, तो आपका रिटर्न कम हो सकता है।

- उदाहरण: अगर आपने एक खराब प्रदर्शन वाले म्यूचुअल फंड में एसआईपी(SIP) शुरू किया है, तो आपको अपेक्षित रिटर्न नहीं मिलेगा।

8. शीघ्र निकासी पर जुर्माना

- अगर आप अपने निवेश को मैच्योरिटी से पहले निकालते हैं, तो आपको पेनाल्टी या एग्जिट लोड देना पड़ सकता है।

- उदाहरण: अगर आपने 5 साल के लिए एसआईपी(SIP) शुरू किया है, लेकिन 3 साल बाद पैसा निकालना चाहते हैं, तो आपको एग्जिट लोड देना होगा।

SIP के प्रकार:-

एसआईपी (सिस्टेमैटिक इन्वेस्टमेंट प्लान) एक लचीला निवेश विकल्प है, और इसके कई प्रकार होते हैं जो विभिन्न वित्तीय लक्ष्यों और जरूरतों को पूरा करते हैं। नीचे मैं हर प्रकार को विस्तार से समझा रहा हूँ:

1. नियमित एसआईपी(Regular SIP)

- ये सबसे आम प्रकार का एसआईपी है।

- इसमें आप एक निश्चित राशि को नियमित अंतराल (जैसे हर महीने) पर म्यूचुअल फंड में निवेश करते हैं।

- उदाहरण: अगर आप हर महीने ₹5000 निवेश करते हैं, तो हर महीने आपके बैंक खाते से राशि स्वचालित रूप से कट जाएगी और म्यूचुअल फंड इकाइयों में निवेश हो जाएगा।

2. स्टेप-अप एसआईपी(Step-up SIP)

- इसमें आप अपनी एसआईपी राशि को समय के साथ बढ़ा सकते हैं।

- ये उन निवेशकों के लिए परफेक्ट हैं जो अपनी आय के साथ-साथ अपने निवेश को भी बढ़ाना चाहते हैं।

- उदाहरण: अगर आप ₹5000 से शुरू करते हैं और हर साल 10% अगर आपकी आय हर साल बढ़ती है तो आप step-up sip कर अपनी sip भी 10% बढ़ा सकते हैं, तो अगले साल आपका मासिक निवेश ₹5500 हो जाएगा।

3. लचीला एसआईपी( Flexible SIP)

- इसमे आप अपनी एसआईपी राशि को बाजार की स्थितियों के हिसाब से समायोजित कर सकते हैं।

- अगर आपको लगता है कि मार्केट डाउन है, तो आप ज्यादा रकम निवेश कर सकते हैं, और अगर मार्केट हाई है, तो आप ज्यादा रकम कम कर सकते हैं।

- उदाहरण: अगर मार्केट डाउन है, तो आप ₹7000 इन्वेस्ट कर सकते हैं, और अगर मार्केट हाई है, तो आप ₹3000 इन्वेस्ट कर सकते हैं।

4. सतत एसआईपी(Perpetual SIP)

- इसमें आपकी एसआईपी की कोई निश्चित परिपक्वता तिथि नहीं होती है। आप जब तक चाहें, जारी रख सकते हैं।

- ये उन निवेशकों के लिए हैं जो दीर्घकालिक धन सृजन करना चाहते हैं और अपने निवेश को जारी रखना चाहते हैं।

- उदाहरण: आप 20 साल तक एसआईपी(SIP) जारी रख सकते हैं और फिर निर्णय ले सकते हैं कि कब पैसा निकालना है।

5. ट्रिगर एसआईपी(Trigger SIP)

- इसमे आप अपने एसआईपी को विशिष्ट शर्तों या ट्रिगर्स के आधार पर स्वचालित कर सकते हैं।

- ट्रिगर जैसे एनएवी (नेट एसेट वैल्यू) स्तर, बाजार सूचकांक स्तर, या निश्चित रिटर्न हो सकते हैं।

- उदाहरण: अगर आपने फैसला किया है कि जब म्यूचुअल फंड का एनएवी 20% बढ़ जाएगा, तो आप अपनी इकाइयां बेच देंगे, तो आप स्वचालित रूप से एसआईपी को ट्रिगर कर सकते हैं।

6. मल्टी एसआईपी(Multi SIP)

- इसमें आप एक से ज्यादा म्यूचुअल फंड में एक साथ एसआईपी शुरू कर सकते हैं।

- ये विविधीकरण के लिए अच्छा विकल्प है।

- उदाहरण: आप ₹5000 को 3 अलग-अलग म्यूचुअल फंड में निवेश कर सकते हैं, जैसे इक्विटी फंड, डेट फंड, और हाइब्रिड फंड।

7. बीमा के साथ एसआईपी(SIP with Insurance)

- कुछ म्यूचुअल फंड कंपनियां एसआईपी के साथ बीमा कवर भी मुहैया कराती हैं।

- इसमें आपको निवेश के साथ एक जीवन बीमा कवर मिलता है।

- उदाहरण: अगर आप एसआईपी के साथ ₹50 लाख का बीमा कवर लेते हैं, तो आपकी असामयिक मृत्यु पर नामांकित व्यक्ति को ₹50 लाख मिल जाएगा।

एसआईपी कैलकुलेटर का उपयोग (Use of SIP Calculator)

- एसआईपी(SIP) कैलकुलेटर एक शक्तिशाली उपकरण है जो निवेशकों को ये समझने में मदद करता है कि उनके नियमित निवेश का भविष्य मूल्य क्या होगा। ये टूल एसआईपी (SIP)निवेश के रिटर्न को कैलकुलेट करने के लिए कंपाउंडिंग और रुपये की लागत औसत के सिद्धांतों का उपयोग करता है। नीचे मैं बताता हूं कि एसआईपी कैलकुलेटर का उपयोग कैसे करते हैं और इसके फायदे क्या हैं।

- मासिक निवेश (₹): आप हर महीने कितना निवेश करना चाहते हैं।

- अपेक्षित वार्षिक रिटर्न (%): आपको कितने रिटर्न की उम्मीद है।

- निवेश अवधि (वर्ष): आप कितने साल तक निवेश करना चाहते हैं।

निष्कर्ष

एसआईपी(SIP), एक व्यवस्थित निवेश योजना, एक अनुशासित और प्रभावी निवेश रणनीति है जो आपको दीर्घकालिक धन सृजन में मदद करती है।

- छोटे- छोटे नियमित निवेश के जरिए आप बड़े वित्तीय लक्ष्य, जैसे रिटायरमेंट प्लानिंग, बच्चे की शिक्षा, या घर खरीदना, आसानी से हासिल कर सकते हैं।

- एसआईपी का पावर कंपाउंडिंग और रुपये की औसत लागत में है, जो बाजार में उतार-चढ़ाव को बैलेंस करके आपको लगातार रिटर्न देने का काम करता है।

- एसआईपी (SIP) शुरुआती और अनुभवी निवेशकों के लिए एक सही विकल्प है क्योंकि ये किफायती, लचीला और समझने में आसान है। आप ₹100 जैसी छोटी रकम से भी शुरुआत कर सकते हैं और अपने निवेश को समय के साथ बढ़ा सकते हैं। एसआईपी के विभिन्न प्रकार, जैसे नियमित एसआईपी, टॉप-अप एसआईपी, और लचीला एसआईपी, आपको अपनी वित्तीय जरूरतों के हिसाब से निवेश विकल्प चुनने की लचीलापन मिलती है।

कॉल-टू-एक्शन (सीटीए)

- अगर आप एसआईपी (SIP)में निवेश करना चाहते हैं, तो आज ही अपने वित्तीय सलाहकार से बात करें।

- एसआईपी(SIP) कैलकुलेटर का उपयोग करके अपने निवेश और भविष्य के मूल्य की गणना करें और अपने वित्तीय लक्ष्य हासिल करें।

एसआईपी के अक्सर पूछे जाने वाले प्रश्न

एसआईपी क्या है?

एसआईपी एक अनुशासित निवेश रणनीति है जिसमें आप एक निश्चित राशि को नियमित अंतराल (जैसे हर महीने) पर म्यूचुअल फंड में निवेश करते हैं। ये दीर्घकालिक धन सृजन का एक स्मार्ट तरीका है।

एसआईपी कैसे काम करता है?

एसआईपी रुपया कॉस्ट एवरेजिंग के सिद्धांत पर काम करता है। इसमे आप ऊंची कीमतों पर कम यूनिट्स और कम कीमतों पर ज्यादा यूनिट्स खरीदते हैं, जिससे बाजार में अस्थिरता का असर कम हो जाता है।

SIP में न्यूनतम निवेश कितना है?

एसआईपी में न्यूनतम निवेश ₹500 से शुरू हो सकता है। कुछ फंड्स में ये लिमिट कम या ज्यादा भी हो सकती है।

एसआईपी के रिटर्न की गणना कैसे होती है?

एसआईपी के रिटर्न कंपाउंडिंग और रुपये की लागत औसत के जरिए कैलकुलेट होते हैं। आप एसआईपी कैलकुलेटर का उपयोग करके अपने निवेश का भविष्य के मूल्य की गणना कर सकते हैं।

SIP में कितना रिटर्न की उम्मीद कर सकते हैं?

एसआईपी के रिटर्न पर बाजार का प्रदर्शन निर्भर करता है। इक्विटी फंड में औसत वार्षिक रिटर्न 10-15% हो सकता है, जबकी डेट फंड में 6-9% रिटर्न की उम्मीद है।

SIP में क्या जोखिम होते हैं?

एसआईपी में कुछ जोखिम हैं:

- बाज़ार जोखिम: रिटर्न की गारंटी नहीं होती।

- मुद्रास्फीति जोखिम: वास्तविक रिटर्न कम हो सकते हैं।

- टैक्स प्रभाव: रिटर्न बराबर टैक्स लग सकता है।

एसआईपी (sip)और एकमुश्त (lump-sum) निवेश में क्या अंतर है?

एसआईपी में आप छोटी-छोटी रकम को नियमित अंतराल पर निवेश करते हैं, जबकी एकमुश्त निवेश में आप एक साथ बड़ी रकम निवेश करते हैं।

SIP के लिए कौन से दस्तावेज़ चाहिए?

दस्तावेज़ों में SIP शुरू करने के लिए ज़रूरी है:

- पैन कार्ड

- आधार कार्ड

- बैंक के खाते का विवरण

- पासपोर्ट साइज फोटो

एसआईपी के लिए कौनसा प्लेटफॉर्म का उपयोग करें?

आप इन प्लेटफॉर्म का उपयोग कर सकते हैं:

- Groww

- Angle One

- Phonepay

- म्यूचुअल फंड कंपनियों की आधिकारिक वेबसाइटें।

SIP के लिए क्या चार्ज होते हैं?

SIP के लिए कुछ चार्ज होते हैं:

- व्यय अनुपात(Expense Ratio): म्यूचुअल फंड प्रबंधन शुल्क।

- एक्ज़िट लोड: अगर आप निवेश अवधि से पहले निकासी करते हैं।

Pingback: The World of Share Market: A Beginner’s Guide and Top 10 Tips for Success

Pingback: SIP Calculator: Smart Investment Planning for Maximum Return

Pingback: Mutual Funds in Hindi: निवेश के 5 बड़े फायदे, जोखिम और सही फंड चुनने की गाइड